Seja na vida ou na bolsa de valores, não há como eliminar por completo os riscos. Todo investimento tem riscos e com ações não é diferente.

Quem pensa que para investir em ações basta só escolher boas empresas está enganado. O grande segredo para ser um investidor bem sucedido é ter a dimensão dos riscos para gerenciá-los de modo eficiente.

Para te ajudar a identificar e entender esses riscos que podem afetar seus investimentos na bolsa, criamos esse artigo.

Neste artigo você vai aprender:

- Risco de falência;

- Risco de mercado;

- Risco país;

- Como gerenciar os riscos de forma inteligente.

O risco de falência

Imagine perder todo o dinheiro investido em uma ação. Trata-se de uma possibilidade real e irreversível, que pode acontecer caso a empresa declare falência.

A lógica para o sucesso na bolsa é bem simples: invista em boas empresas e tenha um retorno financeiro extraordinário no longo prazo. Esse raciocínio está correto, mas pode ofuscar um fator importante, pois até mesmo as boas empresas podem falir.

Se você tem mais de 18 anos, certamente já ouviu falar da Kodak (ações KODK). Fundada em 1888, a empresa lançou a primeira câmera do mundo para não profissionais.

Ao longo de mais de um século de atividade a companhia cresceu de modo exponencial. Devido ao seu histórico de inovação e bons resultados, ganhou o mundo, sendo líder de mercado por mais de 100 anos.

Em 2012, esmagada pela mudança nos padrões do mercado e pelos concorrentes, a Kodak declara falência, dando um ponto final para os sonhos de seus idealizadores e investidores.

Exemplos similares ao da Kodak não faltam e o risco de falência é um fantasma que pode assombrar todas as empresas, independente do porte ou histórico de bons resultados.

O mercado é como um ser vivo em metamorfose e está em constante transformação. Por isso, esteja ciente que os fundamentos das empresas podem mudar. Esteja ciente disso, mas não perca a racionalidade.

Tenha em mente que a mudança nos fundamentos e a consequente falência não é uma coisa que ocorre da noite pro dia, especialmente em empresas sólidas.

No caso da Kodak, muito antes de sua falência a companhia já dava sinais de desgastes e mudanças em seus fundamentos.

Quem acreditava na companhia em 1980 estava investindo. Quem insistia na empresa em 2010, após mais de uma década de resultados negativos, estava apostando.

A falência é a consequência de um processo de recuperação judicial que não deu certo. Sendo assim, mesmo tentando renegociar as dívidas a empresa não é capaz de honrar com seus compromissos e declara falência.

Mas o que pode levar uma empresa à falência?

Existem 3 grandes fatores que podem levar uma empresa à falência e vamos falar agora sobre cada um deles.

O primeiro grande fator é a baixa geração de caixa. Este fator pode ser mensurado a partir do EBITDA.

O EBITDA representa a geração operacional de caixa da companhia, ou seja, o quanto a empresa gera de recursos apenas em suas atividades operacionais.

Aqui no Análise de Ações você pode verificar o histórico da geração de caixa de todas as empresas na página de análise de cada empresa de modo simples e gratuito.

O segundo fator que pode levar uma empresa à falência é a perda de contratos importantes.

Imagine que você é um padeiro talentoso que produz diariamente 2.300 pães para 3 clientes. No entanto, um desses clientes é uma universidade, que encomenda todos os dias 2.000 pães.

Ou seja, um contrato apenas é responsável por cerca de 87% da receita desse negócio.

Se a universidade decidir parar de encomendar esses pães, o que poderá acontecer com a saúde financeira do negócio do nosso talentoso padeiro?

A mesma lógica se aplica a empresas maiores listadas na bolsa. Por isso, companhias que possuem a receita concentrada em contratos específicos podem sofrer perdas irreversíveis no caso do fim desses acordos.

O terceiro fator que pode levar uma empresa à falência é o descontrole do endividamento.

Para simplificar, pense assim, uma empresa com uma dívida descontrolada tende a prejudicar os sócios. E por prejudicar, entenda como vai te fazer perder dinheiro!

Antes de entrar em maiores detalhes sobre o descontrole do endividamento, é importante que você saiba que existe muita diferença entre um indivíduo ter dívidas e uma empresa.

Se uma pessoa faz uma dívida, por exemplo, para comprar um carro isso não te trará nenhum rendimento - pelo contrário, só irá consumir o seu dinheiro continuamente, tem que fazer manutenção, gastar com gasolina, eventualmente pagar o financiamento com juros, IPVA, sem falar na depreciação.

Já as empresas, quando fazem dívidas, considerando que seja uma boa gestão, isso pode ser um recurso para que ela invista na própria operação e isso traga mais lucros ainda no futuro.

Por isso que se a empresa não tem dívidas não significa necessariamente que a empresa é boa.

Existem boas empresas que utilizam da dívida para crescer ainda mais, seja comprando uma empresa concorrente, construindo uma nova fábrica, investindo em novos projetos, etc.

Obviamente, existem outras formas de as empresas financiarem suas operações, como, por exemplo, o capital próprio. Quando se fala em dívidas tenha em mente que o grande problema não é existir a dívida, mas sim o descontrole dela.

Você sabe a diferença entre dívida bruta e dívida líquida?

Dívida bruta é o montante da dívida da empresa, ou seja, são os empréstimos que ela pegou. Já a dívida líquida é o que sobra quando você subtrai o caixa da empresa da dívida bruta e a partir dele podemos ter dimensão do descontrole do endividamento.

Dívida Líquida = Dívida Bruta - Caixa

Vamos observar primeiramente o exemplo de uma empresa com a dívida sob controle, a Weg (ações WEGE3) :

Em amarelo, temos a evolução da dívida bruta que passa de R$ 0 em 1995 e chega até mais de R$ 5 bilhões em 2015. Observe que, apesar do aumento da dívida bruta, a dívida líquida segue controlada.

Vamos ao caso agora de uma empresa que vem sofrendo com o endividamento, a Oi (ações OIBR3) :

Observe o comportamento da dívida líquida a partir de 2010, que seguiu subindo ano após ano de modo acentuado.

Você pode também observar a razão entre a Dívida Líquida / EBITDA, para medir a evolução da dívida. Para realizar o cálculo, basta observar os dados que fornecemos na área do balanço de cada empresa aqui no site.

De modo geral, valores acima de 3 já começam a chamar atenção.

No caso da Oi (OIBR3), a companhia passou de uma razão de 0,77 em 2004 e esse valor foi subindo até chegar a 17 em 2017. Nesse caso, é nítido o descontrole do endividamento.

Quando a dívida começa a se desequilibrar, os juros vão ficando cada vez maiores, e a empresa pode entrar em um caminho sem volta.

Veja o desempenho das ações da Oi desde 2012:

A consequência desse desequilíbrio pode ser prejuízo enorme para os acionistas, como no caso citado, ou até mesmo a falência completa da companhia.

Como falamos, não há como eliminar por completo o risco de falência. No entanto, seu maior aliado para mitigar esse risco é o histórico da empresa.

Desconsidere empresas que entraram na bolsa a menos tempo, pois se não há histórico, o risco é muito maior e não há nada para se avaliar, somente especular.

Nosso papel é investir tomando decisões racionais com base em fatos, assumindo riscos calculados.

Veja a evolução do caixa, se a empresa tem sua atuação diversificada e se tem sua dívida sob controle. Empresas ruins tendem a continuar ruins e empresas boas tendem a continuar boas.

Seu futuro não pode ser uma aposta, por isso siga acompanhando esses itens que destacamos enquanto for sócio.

Mais adiante nesse artigo te ensinaremos a como montar uma estratégia com um risco controlado e um retorno potencial ilimitado ao investir.

Risco de mercado

"O mercado de ações é um dispositivo para transferir dinheiro dos impacientes para os pacientes." A frase dita por Warren Buffett, mega investidor bilionário, ajuda a explicar um dos principais pilares de seu sucesso como investidor e tem tudo a ver com o risco de mercado.

Podemos medir o risco de mercado a partir das oscilações que determinado ativo financeiro pode ter no decorrer do tempo. Quanto maiores essas variações, também chamada de volatilidade, maior tende a ser esse risco.

Quando se fala em ações, temos um tipo de investimento com um enorme risco de mercado, pois o preço das empresas variam diariamente de modo aleatório, independente do porte ou da qualidade da companhia.

Imagine que você deseja investir em um grande banco e após muito estudar, escolhe o Bradesco. Nesse cenário, você faz um aporte de R$ 10.000,00 acreditando na qualidade da empresa e em seu potencial de valorização.

Alguns meses depois, acontece um imprevisto e você se vê obrigado a vender as ações ao preço de mercado. Operar na bolsa em curtos períodos não funciona e é nesse cenário que o risco de mercado governa.

No caso, devido a uma intensa desvalorização de curto prazo, os R$ 10 mil viraram R$ 4 mil. Um prejuízo de 60%. Má sorte? Na verdade, não, o erro foi na estratégia.

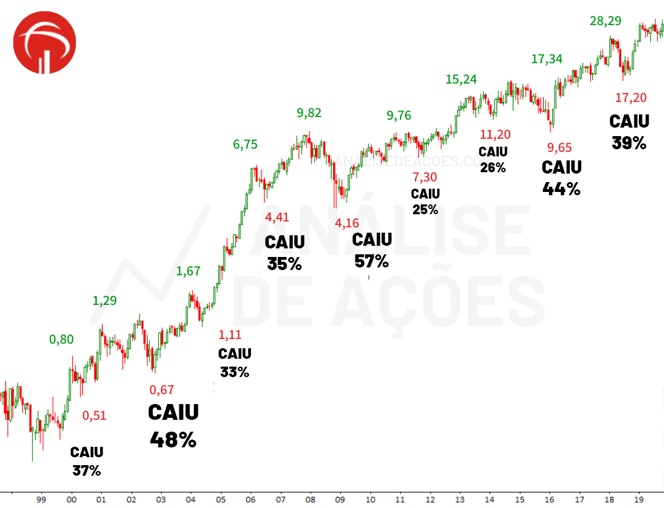

Veja a imagem a seguir do Bradesco (BBDC4) :

Nesse gráfico, temos o desempenho da cotação da empresa representada pelo eixo vertical, em relação ao tempo na horizontal. Note como temos um período de queda de mais de 50%!

Esses períodos acontecem com muita frequência, mesmo no caso de boas empresas. E existem inúmeros fatores que podem ser responsáveis por essas variações.

O risco de mercado pode ser impactado fortemente por dois grandes tipos de risco: o sistêmico e o não sistêmico.

O risco sistêmico, também conhecido como risco não diversificável, é aquele que afeta a economia de uma forma geral. Não há como impedi-lo. Um exemplo de risco sistêmico é a pandemia. Afetou a economia global.

Como são medidas que irão afetar a economia de modo amplo, como, por exemplo, a mudança na taxa de juros, o modo mais simples de diminuir esse risco é através do investimento no exterior.

Já o risco não sistêmico, ou risco diversificável, refere-se a uma empresa ou um setor em específico, como, por exemplo, isenções fiscais, regulações de determinado segmento de mercado ou a possibilidade de falência. O risco não sistêmico pode ser reduzido por meio da diversificação, conforme demonstraremos adiante nesse artigo.

Nesse sentido, tenha em mente que distintos fatores têm influência na oscilação dos investimentos em renda variável contribuindo para o que chamamos de volatilidade.

No curto prazo, no intervalo de semanas e meses, o que move a cotação das ações são as notícias, previsões de mercado e o movimento de grandes agentes, etc. É complexo, caótico e imprevisível.

Observe a volatilidade, ou na linguagem popular o "vai e vem" da renda variável comparada com a renda fixa:

As ações são os ativos vencedores, pois entregam os maiores resultados para os investidores no longo prazo. Porém, o preço a se pagar é o risco de mercado que pode ser evitado com a estratégia correta.

O importante na bolsa de valores não é tentar prever o futuro próximo, pois isso não é possível, a menos que você tenha uma bola de cristal. Deixe a futurologia para os videntes. E não se engane com previsões de "especialistas".

O melhor modo de reduzir o risco de mercado é selecionando boas empresas para o longo prazo. Tenha paciência e mantenha o foco.

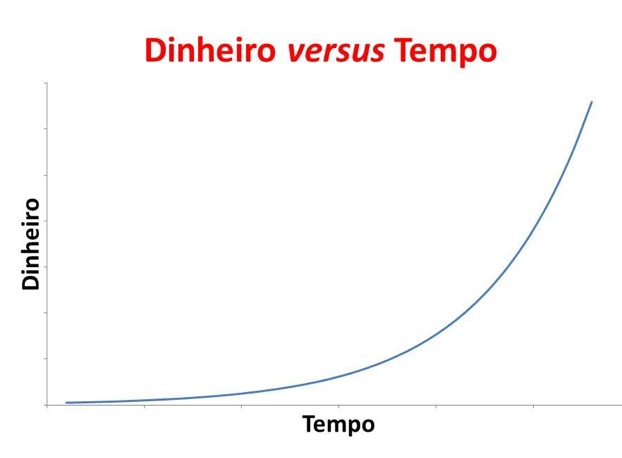

O seu maior aliado no mundo dos investimentos é o tempo. Toda vez que você resgata um bom investimento em ações, além de se expor ao risco de mercado, você impede o tempo de agir a seu favor.

Só aplique um dinheiro em que não há prazo para resgate e que você não irá precisar mesmo no caso de uma emergência. Desse modo, você não será obrigado a sofrer com a volatilidade ficando no prejuízo.

Risco país

Diferentes empresas estão expostas ao risco país, a depender do seu modelo de negócio.

Risco país, é determinado pela forma como o ambiente de negócios de um país impacta negativamente o valor dos ativos de indivíduos ou empresas estrangeiras naquele país, bem como os lucros ou dividendos que esperam obter dos investimentos que lá fizeram.

Também considerado no risco país, o risco político, mercadológico e geográfico.

Para que você possa entender melhor esse risco, vamos abordar um pouco a questão da concentração bancária no país.

Conforme dados do IBGE, estima-se que 98% dos processos trabalhistas de todo o planeta estão no Brasil. Para o bem, para o mal, essa é a nossa realidade e trata-se de um fator sistêmico nacional que exerce influência sobre todas as empresas.

Agora, relacione esse dado com a seguinte manchete:

Não cabe a nós fazer juízo de valor para resumir essa saída a um único fator. Fato é que a dinâmica interna do país tem muita influência sobre a atuação das empresas, especialmente no setor bancário.

Mas isso é ruim ou é bom? Depende da perspectiva. Pode ser ruim para os consumidores, mas excelente para algumas empresas.

Esse tipo de barreira para a entrada de concorrentes, do ponto de vista regulatório, pode ser visto como uma espécie de vantagem competitiva para as companhias já posicionadas no mercado.

Não por acaso, o Brasil ainda possui alguns dos bancos com as maiores margens financeiras do mundo, como Itaú (ações ITUB4) e Bradesco (ações BBDC4).

Como já falamos, o mercado está em constante transformação. A insatisfação dos consumidores pode abrir brecha também para o estímulo a mudanças nos modelos de negócios de setores tradicionais - como o surgimento de bancos digitais, tal qual o Banco Inter (ações INBR31) e Nubank (ações NUBR33).

Além disso, essa situação pode mudar de acordo com a atuação do governo.

Por isso, é importante que você esteja ciente das questões regulatórias relacionadas com o modelo de negócio de cada empresa para avaliar os riscos não sistêmicos que você está disposto a correr ou não.

Um ponto fundamental quando se fala de gerenciamento de risco é através do conhecimento dos próprios limites. Seus limites estão diretamente ligados com seu perfil de investidor. Vamos abordar com mais detalhes esse item no próximo tópico.

Como gerenciar os riscos de forma inteligente

O primeiro passo para um gerenciamento de risco eficiente é através do autoconhecimento.

Conhecendo seu perfil de investidor , você poderá conhecer seus objetivos, sua situação financeira e seu conhecimento sobre o assunto para que você possa tomar decisões de investimentos adequadas com sua realidade.

Sabendo disso, desenvolvemos uma ferramenta gratuita para você conhecer seu perfil de investidor.

Lembre-se: todos queremos melhorar de vida. Mas não confunda desejo de melhoria com ganância.

O desejo de melhoria é o que te faz querer aprender. A ganância é o que te contamina e faz assumir riscos que você não pode correr na bolsa. Desenvolver uma percepção do próprio perfil é fundamental para saber qual caminho trilhar.

O objetivo do teste de perfil de investidor é tentar medir e atrelar dois grandes pilares relacionados com os investimentos: sua tolerância ao risco e sua capacidade de assumir riscos.

Tolerância ao risco é um conceito subjetivo e tem relação com o quão mal você se sentiria ao ver o seu patrimônio variar para baixo em períodos de crise.

Quanto mais experiente for o investidor, mais fácil será entender a sua real tolerância ao risco.

Já a capacidade de assumir riscos é um conceito mais objetivo, pautado nos seus objetivos financeiros, prazos dos investimentos, nível de conhecimento, etc.

Antes de prosseguir com esse artigo, recomendamos que descubra seu perfil como investidor. Clique aqui para iniciar o teste.

É muito importante que você adeque seus investimentos às suas características pessoais. Por exemplo, quanto mais agressivo você for, maior poderá ser sua exposição à renda variável.

Outro passo fundamental para realizar o gerenciamento de risco da sua carteira é a diversificação. Quanto menos empresas você possui, maior tendem a ser os riscos gerais da sua carteira.

Não há vantagem em ter ações em poucos setores, existem boas empresas em diferentes segmentos. Diversifique, sempre.

Suponha que você tem 30 empresas na carteira e imagine que uma empresa que você é sócio venha a falir.

Nesse caso, você poderá perder até 1/30 da sua carteira, ou seja, 3,3%. Trata-se de uma perda limitada e que você consegue dimensionar o seu impacto.

Em contrapartida, qual o máximo que uma ação pode se valorizar? Não existe valor máximo para a valorização de uma boa empresa no longo prazo.

A ação pode duplicar, aumentar em 20x, 30x o seu capital. Essa é a maravilha do mercado de ações. A partir desse racional, você poderá conseguir dimensionar uma perda limitada, por um retorno potencial ilimitado.

Conclusão

Todo investidor que deseja ser bem sucedido, cedo ou tarde, precisa aprender a lidar com os riscos. Não deixe o medo ofuscar seu futuro. Para vencer na bolsa é necessário aceitar algumas possíveis perdas em potencial, caracterizadas pelos riscos.

Mesmo que você decida não fazer nada, isso é, por mais paradoxal que possa soar, uma escolha - que irá te guiar a algum tipo de perda. Por isso, não assumir alguns riscos pode também ser perigoso.

O mercado de ações pode ser extremamente seguro se você estiver consciente dos riscos e souber como gerenciá-los. Quanto maior o seu grau de conhecimento sobre o mercado, mais seguro pode ser investir em renda variável.

Se quiser continuar aprendendo para tomar as melhores decisões de investimento, recomendamos os seguintes artigos:

- Setores mais seguros para investidores iniciantes ;

- Dividendos: O guia completo para iniciantes ;

- Tag along: entenda os benefícios para o investidor de longo prazo .

Caso este artigo tenha sido útil a você, pedimos somente que compartilhe com pessoas queridas e que continue acompanhando o Análise de Ações. Em caso de dúvidas, basta deixar nos comentários.

Mural de discussão

Clique e deixe seu comentário sobre o que você achou deste conteúdo.