Se você é um investidor que foca no longo prazo, não importa há quanto tempo você invista ou o tamanho do seu patrimônio, uma coisa é certa: você precisa dominar o conceito de dividendos.

E acredite, existem mais inverdades sobre dividendos por aí do que você pode imaginar. Entender bem a dinâmica por trás dos dividendos pode evitar que você cometa inúmeros erros ao investir.

Será que você realmente sabe o que são dividendos e a importância deles nos seus investimentos?

Para acabar com essas e outras dúvidas, fizemos este guia completo sobre dividendos que vai te orientar na sua jornada para o sucesso financeiro.

Este artigo tem como intuito auxiliar você, pequeno investidor, que deseja investir no seu futuro e sabe que esse caminho deve ser trilhado através do aprendizado.

Neste artigo, você vai aprender:

- O que são dividendos;

- Como é feito o pagamento dos dividendos;

- Por que empresas distribuem dividendos;

- Como identificar empresas que distribuem mais dividendos;

- O erro mais frequente relacionado aos dividendos;

- O conto de fadas dos dividendos;

- Como usar os dividendos para atingir sua independência financeira;

O que são dividendos

Antes de nos aprofundarmos sobre o tema, é importante que você entenda bem o conceito por trás da origem dos dividendos e o funcionamento do mercado de ações.

O mercado de ações é uma maneira eficiente para as empresas captarem o dinheiro necessário para investir em seus projetos e alcançar seus objetivos. Em contrapartida, é uma maneira democrática para os investidores participarem dos resultados das companhias.

O mercado de ações é uma maneira eficiente para as empresas captarem o dinheiro necessário para investir em seus projetos e alcançar seus objetivos. Em contrapartida, é uma maneira democrática para os investidores participarem dos resultados das companhias.

Os dividendos são partes dos lucros da empresa que é distribuidos aos acionistas. Mas atenção: eles não são presentes! Na verdade, eles tem um efeito sobre a cotação após o pagamento, falaremos sobre isso mais a frente nesse artigo.

Como é feito o pagamento dos dividendos

Como os dividendos são partes dos lucros das empresas, eles só serão distribuídos caso a empresa lucre no período. Em caso de lucro, o conselho da empresa decide o quanto será distribuído aos acionistas.

Quanto menos dividendos pagar, pode significar que a empresa pretende fazer um reinvestimento em seus projetos para estimular seu crescimento. Falaremos mais sobre os tipos de empresa e sua distribuição de dividendos mais à frente neste artigo.

Os dividendos são isentos de imposto de renda e são pagos em dinheiro diretamente na conta da corretora do investidor proporcionalmente à quantidade de ações que o investidor possui.

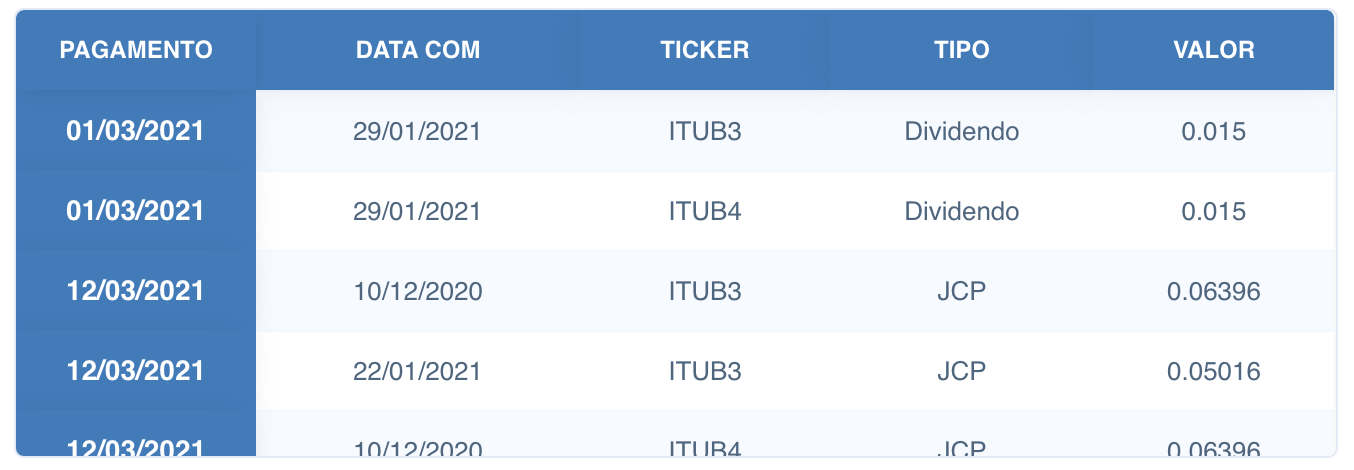

Para saber o quanto será distribuído de dividendos por ação, basta acessar a página da empresa aqui no site e descer até a sessão de dividendos. Observe o do Itaú Unibanco (ações ITUB4):

Para saber quanto você terá direito a receber é simples! Basta multiplicar o valor anunciado pela quantidade de ações que você possui.

Pegando o exemplo da imagem anterior, se você tivesse 1000 ações de ITUB4, você receberia R$ 15,00 (1000 x 0,015). Pode não parecer muito, mas leve em consideração que quanto mais ações você tiver, mais dividendos poderá receber.

Verifique também na imagem anterior que temos em destaque a "Data com", essa é uma data importante relacionada aos dividendos, pois determina quando o investidor terá direito ou não aos dividendos.

Para saber mais sobre a data com e também sobre a data ex, recomendamos que leia o artigo: O que é data com e data ex e sua importância para os investidores de longo prazo.

Não existe um período definido para o pagamento de dividendos. Cada empresa define o seu, podendo a distribuição ser: mensal, trimestral, semestral, anual ou até aleatoriamente durante o ano.

Por que empresas pagam dividendos

No Brasil, devido a lei das S/A, existe a obrigatoriedade da distribuição de dividendos pelas empresas que lucram e não definem em seu estatuto a quantidade de distribuição de dividendos.

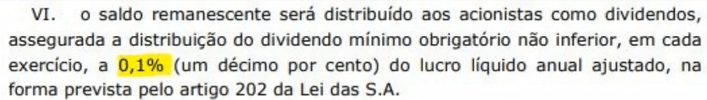

Por exemplo, o Carrefour (CRFB3) define a distribuição mínima do seguinte modo:

Sendo assim, está definido no estatuto do Carrefour que ele distribui pelo menos 0,1% em dividendos. É importante ressaltar que esse é apenas o valor mínimo e, nos últimos anos, o Carrefour tem distribuido bem mais dividendos do que os 0,1% do seu lucro que está definido em seu estatuto.

Na prática, grande parte das empresas adotam o valor mínimo de 25% do lucro líquido a ser distribuído aos acionistas, via convenção de mercado - mas isso, conforme falamos, pode variar.

Mas o que leva uma empresa a distribuir mais ou menos dividendos?

Empresas podem distribuir mais dividendos como maneira de atrair investidores, a depender do setor e da maturidade da empresa, por exemplo.

Como identificar empresas que pagam mais dividendos

Um método interesse para identificar se a empresa paga muito ou pouco dividendo em relação ao seu lucro é através do payout.

O payout é um indicador que se refere à porcentagem de lucros que a companhia distribui a seus acionistas.

Por exemplo, um payout abaixo de 50% pode indicar que a empresa irá reinvestir a maior parte do seus lucros em seus próprios projetos para expandir os negócios da empresa, ou seja, pode indicar que ela está investindo em seu próprio crescimento.

O payout acima de 100% significa que a empresa está pagando mais dividendos do que lucra em sua atividade. Normalmente, é uma forma da companhia tentar recompensar os acionistas por conta de um resultado ruim.

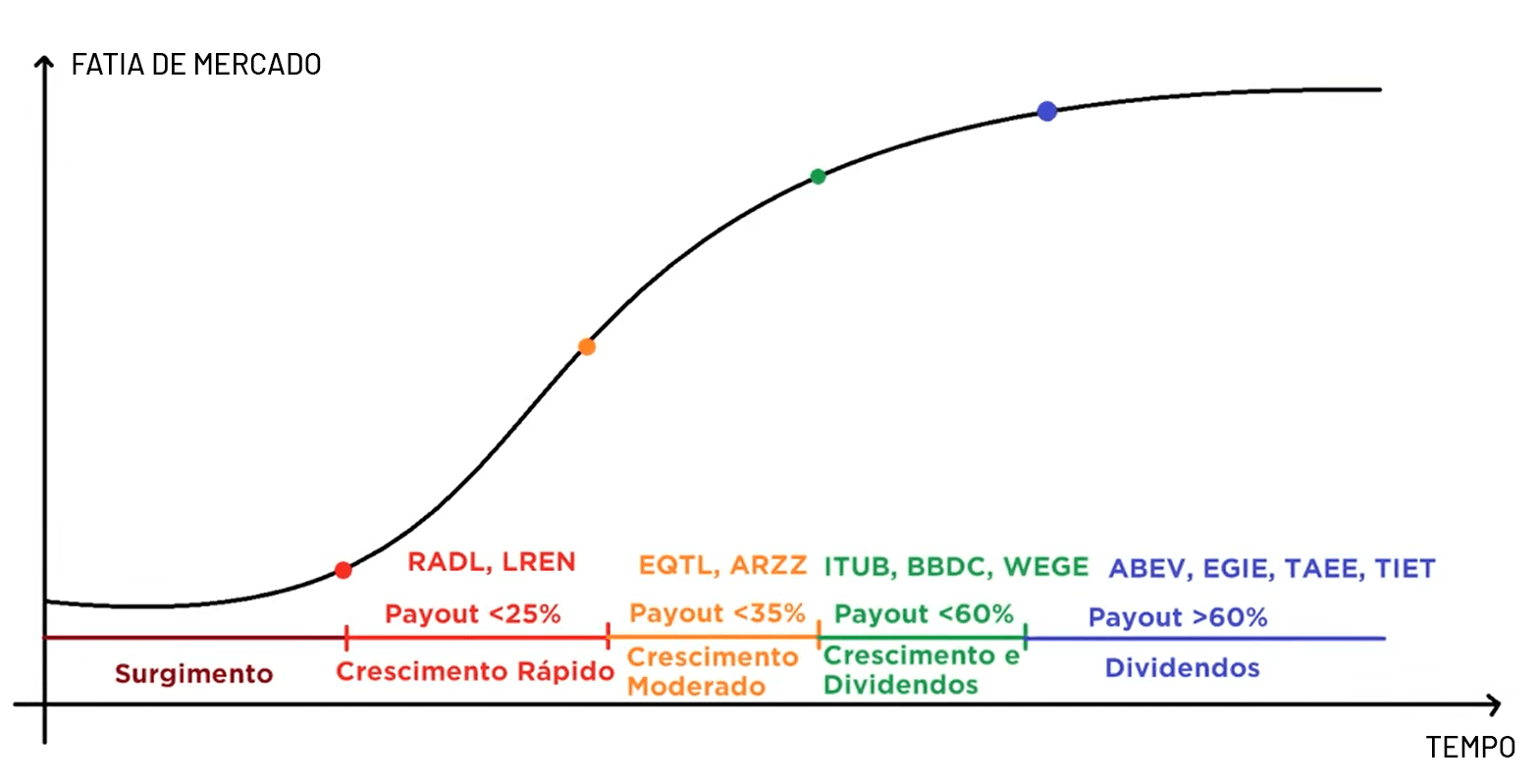

Na prática, uma ação pode ou não ter um payout alto, mas isso pouco diz efetivamente sobre a qualidade da empresa - mas, pontualmente, pode evidenciar os efeitos práticos da visão dos gestores e da realidade da empresa no momento. Observe a imagem a seguir:

Normalmente, as boas empresas tem um trajeto natural que segue as etapas retratadas pela imagem acima.

Pode-se dizer que as empresas surgem por três principais motivos:

- Tentar resolver algum problema pouco explorado;

- Crescer em um mercado já dominado pelos outros concorrentes;

- Consolidar-se em um mercado pulverizado, como por exemplo: o varejo;

Um exemplo de empresa de crescimento é o da RaiaDrogasil (RADL3), que atua em um setor onde ainda não há consolidação de um player grande, e é justamente o que a RaiaDrogasil vem buscando fazer por meio das suas aquisições recentes.

Um outro exemplo de empresa de crescimento é o da Renner (LREN3), que atua em um setor pulverizado.

É importante citar que não é por que a empresa é de crescimento que ela não distribua também dividendos.

Além da distribuição de dividendos, outro importante componente da diferenciação entre empresas de crescimentos e de dividendos, refere-se à sua consolidação.

Empresas maduras já tem seu posicionamento firmado, logo o nível de risco ao investir nelas pode ser menor. Para conhecer sobre mais sobre essas companhias citadas confira nossas análises aqui no Análise de Ações.

Empresas de crescimento retêm a maior parte do lucro para financiar sua expansão e distribui o restante aos acionistas em forma de dividendos.

Quando uma empresa é boa, ela tende a crescer e se consolidar no setor, de modo que ela tende a se tornar uma empresa de dividendos, isto é, com um payout maior.

Na imagem anterior, as empresas do lado direito já estão consolidadas. Podemos citar como exemplo de empresas que distribuem boa parte dos seus lucros: Ambev (ABEV3) e a Engie (EGIE3).

Atenção: fique sempre atento com relação à origem dos dividendos.

O erro mais frequente relacionado aos dividendos

O grande problema no que diz respeito aos dividendos reside na confusão geradas por interpretações equivocadas sobre o assunto.

Um grande erro é pensar que se a empresa paga muito dividendo, então ela é uma boa opção para investir. Não é bem assim.

Uma dúvida comum relacionada é a seguinte: Se o dividendo é parte do lucro das empresas que é distribuído aos investidores, então quanto mais ela pagar, melhor para os investidores? Não necessariamente.

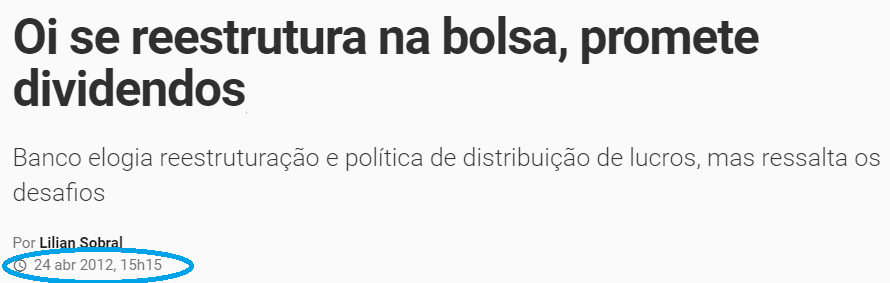

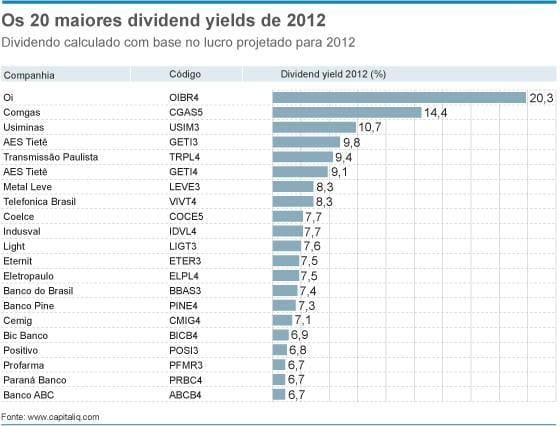

Os investidores que gostam de dividendos devem ficar atentos à recorrência e a qualidade da empresa. Observe a manchete de 2012:

No mesmo ano, a Oi (OIBR3) estava no topo dos rankings de pagamento de dividendos da bolsa.

Um investidor desavisado que gosta de dividendos poderia ser facilmente levado a tomar uma decisão equivocada sobre a Oi ser uma boa pagadora de dividendos. Era algo extraordinário e pontual.

Se a origem desses dividendos não for sustentável, isto é, se a empresa não for boa e não tiver fundamentos sólidos, o pagamento não se manterá no longo prazo.

Existem empresas ruins que pagam dividendos e boas empresas que não pagam dividendos. Logo, pautar sua análise apenas em dividendos com certeza não é uma estratégia sábia.

O mais importante não é a distribuição dos dividendos e sim se a empresa tem bons fundamentos. Boas empresas tendem a continuar distribuindo dividendos, já empresas ruins não continuam distribuindo.

O que remunera os sócios é o lucro da companhia, a empresa pode reter o lucro para investir, utilizá-lo para pagar as dívidas ou distribuir aos seus acionistas.

Por meio da análise fundamentalista, através de informações qualitativas e quantitativas, pode-se identificar de modo eficaz boas empresas para investir visando o longo prazo.

Para sua sorte, já avaliamos todas as empresas em nosso site. Faça sua analise e compare com a nossa. Para descomplicar sua vida oferecemos avaliações que vão de 0 até 5 estrelas em nosso site:

Aqui no Análise de Ações você encontra análises de ações, fiis, stocks e reits.

O CONTO DE FADA DOS DIVIDENDOS

É muito comum que recomendações sem sentido sejam feitas por "especialistas" incentivando comprar determinada ação porque vai distribuir dividendos ou só porque é uma boa pagadora de dividendos.

Outro equívoco frequente é optar por ações preferenciais com base em um possível maior pagamento de dividendos. Explicamos em detalhes por que isso não faz sentido nesse artigo: Ações preferenciais (PN), ordinárias (ON) e Units: o que são, principais características, diferenças e benefícios.

O grande conto de fadas em torno de dividendos é considerá-lo como um presente ao acionista. Na verdade, se a empresa paga ou não dividendos isso não faz a menor diferença, pois os dividendos são descontados do preço da ação.

Mas por que os dividendos são descontados no preço da ação?

Antes de responder à pergunta, é importante compreender a razão dos dividendos serem descontados do preço da ação. Para explicar esse ponto, vou aproveitar uma metáfora bastante rural: imagine que você é um pecuarista e tem uma vaca que custa R$ 20.000,00.

Alguns meses depois, seus funcionários avisam que a vaca está prenha de um bezerrinho. Você concorda que, agora, o preço da vaca mudou? Afinal, o preço dela é composto pelo seu preço adicionado ao preço do bezerro.

Alguns meses depois, seus funcionários avisam que a vaca está prenha de um bezerrinho. Você concorda que, agora, o preço da vaca mudou? Afinal, o preço dela é composto pelo seu preço adicionado ao preço do bezerro.

Levando em consideração que o bezerro custa R$ 3.000,00, isso significa que o preço da vaca, agora, é de R$ 23.000,00. No dia em que a vaca o parir, o bezerro será retirado dela e, com isso, o preço da vaca cai de R$ 23.000,00 para os R$ 20.000,00 originais.

O mesmo ocorre com os dividendos.

Digamos que você tenha ações da Itáusa (ITSA4), cotadas a um valor de R$ 10,00 por ação. A empresa anuncia o pagamento de dividendos no valor de R$ 1,00 por ação. Então na data ex, o preço da ação inicia o dia em R$ 9,00.

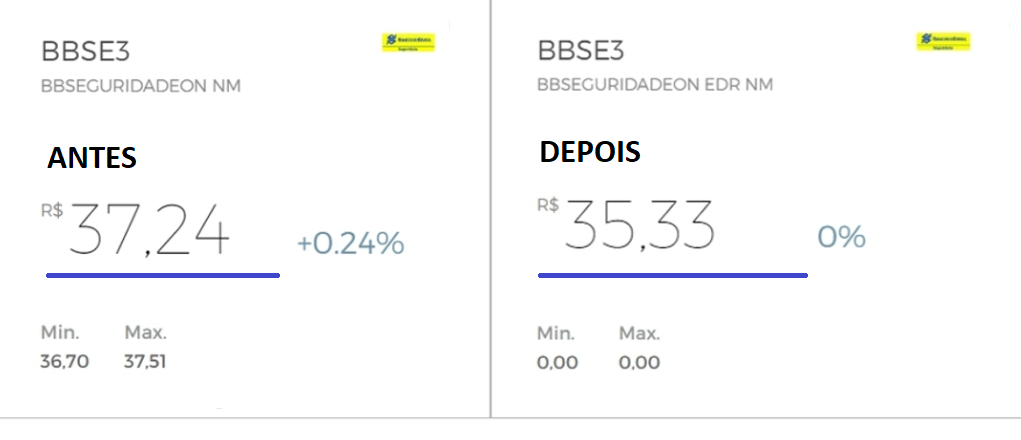

Caso ainda não esteja convencido, vamos dar mais um exemplo. Observe a cotação da BBSE3 antes e depois do pagamento de dividendos:

Perceba que há uma diferença de R$ 1,91 (R$ 37,24 - R$ 35,33). Adivinha quanto a empresa pagou de dividendo por ação? O exato valor da diferença entre o valor da ação nas duas datas. É como tirar o dinheiro de um bolso e passar para o outro.

Dividendos não são brindes e nem um benefício extra que confere a determinadas empresas uma maior qualidade. Os dividendos são descontados do preço da ação e retirados do caixa da empresa para distribuir aos sócios.

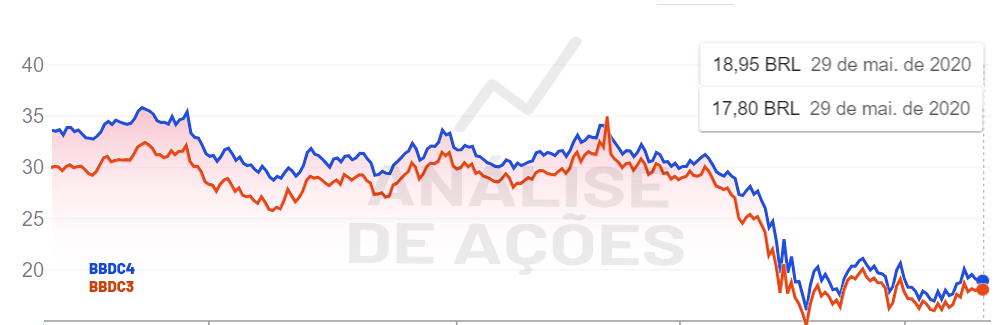

E no caso de haver diferença no pagamento de dividendos de uma empresa entre sua ação preferencial (PN) e ordinária (ON), isso se reflete no preço. Por exemplo, o Bradesco distribui 10% a mais de dividendos em suas ações preferenciais (BBDC4), observe a cotação comparada:

Por terem direito a receber um pouco mais de dividendos, as ações preferenciais (PN) acabam custando um pouco mais caro do que as ações ordinárias (ON). Na prática, o mercado corrige os dividendos a mais e, portanto, não fazem diferença e não são de fato um benefício para os investidores.

Por isso, não se apegue a esses supostos benefícios. Como já mencionamos, a empresa pode pagar menos dividendos para investir no seu crescimento, ou pagar mais dividendos devido a uma menor projeção de crescimento.

Eventualmente uma empresa muda sua caracterísitcas no que se refere aos dividendos no longo de sua trajetória e, no fim das contas, o que realmente importa é se a empresa tem bons fundamentos ou não.

O mais importante é avaliar se companhia gera efetivamente valor ao acionista.

COMO USAR OS DIVIDENDOS PARA ATINGIR SUA INDEPENDÊNCIA FINANCEIRA

Uma estratégia muito difundida entre os investidores é baseada na escolha de ações para viver de renda passiva através dos dividendos.

O grande problema dessa estratégia não está no objetivo, mas sim se o investidor retirar os dividendos durante o processo de enriquecimento. Como já explicamos, os dividendos são descontados do preço da ação.

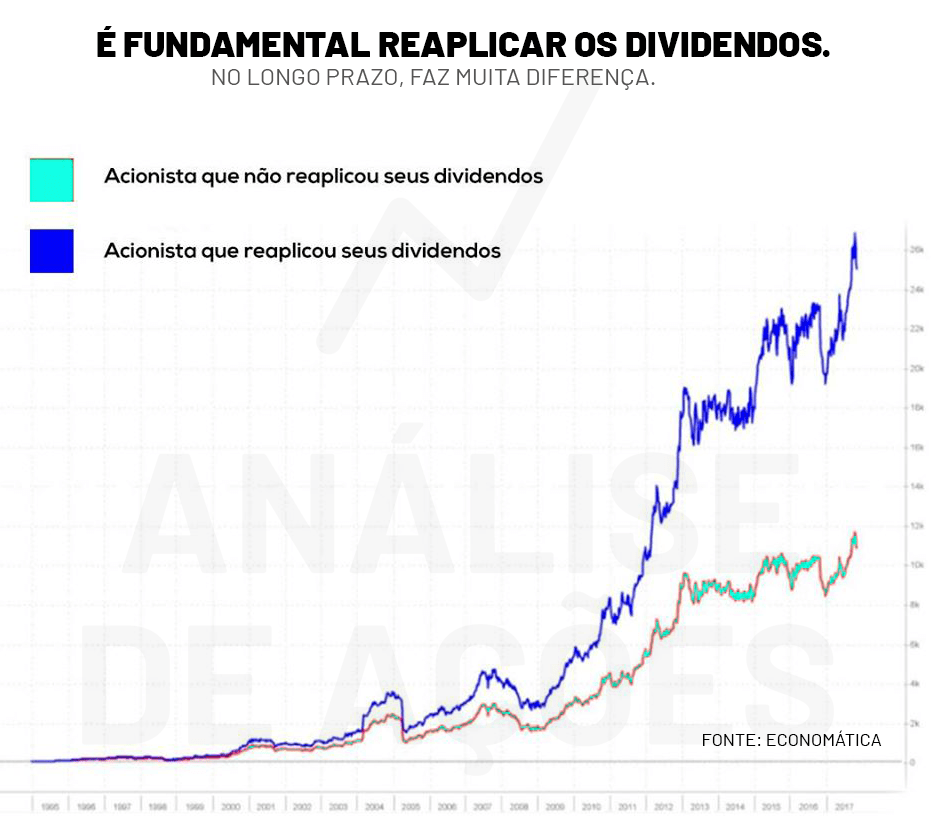

Na prática, se ao longo dos anos você não reinveste seus dividendos, estará abrindo mão de parte significativa da valorização da ação da empresa e isso faz muita diferença no longo prazo.

Observe a seguinte imagem, onde comparamos o retorno de um acionista que reaplicou versus outro que não reinveste seus dividendos

Sempre que possível, reaplique seus dividendos e os demais proventos, pois isso fará muita diferença no longo prazo.

Não estamos dizendo para você não colher os frutos dos seus investimentos ao longo do tempo, só estamos alertando do efeito potencial sobre seu patrimônio, ocasionado pela retirada prematura dos dividendos.

Investir é um ato de disciplina, no qual abrimos mão de um bem no presente para um retorno maior no futuro. Isso não significa deixar de aproveitar o processo. A palavra de ordem é bom senso.

CONCLUSÃO

Se você é um investidor que gosta de dividendos, não há problema nenhum nisso. Nós do Análise de Ações acreditamos na importância de cada investidor tomar suas decisões com base na própria estratégia.

Para montar sua estratégia, é importante que você esteja munido com informações corretas. Nosso papel é te ajudar nesse processo descomplicando sua análise fundamentalista.

Se quiser continuar aprendendo para tomar as melhores decisões de investimento, recomendamos os seguintes artigos:

- 5 Dicas fundamentais para iniciantes na bolsa de valores.

- Tudo o que não te contaram sobre a renda fixa e renda variável: principais mitos, estratégias e erros cometidos por investidores.

E aí? Gostou do nosso conteúdo?

Muitas dúvidas podem surgir neste processo de aprendizado, afinal, são informações que requerem muita atenção.

É normal ficar um pouco confuso, por isso, temos um grupo privado onde você tem acesso direto a nossa equipe de analistas e especialistas em investimentos para esclarecer suas dúvidas,clique aqui para conferir.

Até mais.

Mural de discussão

Clique e deixe seu comentário sobre o que você achou deste conteúdo.